The nové daňové zákony z roku 2019 mají řadu změn, kterým opravdu nerozumím. Jaké jsou ty nejdůležitější a jak ovlivní to, jak budu já podat své daně? —Steve K, Boston

Prezident Trump podepsal Zákon o snížení daní a pracovních místech (TCJA) před více než rokem. Nyní ale poprvé musí daňoví poplatníci zjistit, jak nová pravidla ovlivní jejich návratnost. Pro většinu lidí bude čistým efektem letos o něco více peněz v kapse – podle Centra pro daňovou politiku asi 900 dolarů pro typického středně vydělávajícího člověka.

Změny v kódu IRS jsou poměrně rozsáhlé, ale zde je pohled na některé z největších. Mějte na paměti, že většina ustanovení vyprší po roce 2025, kdy bychom mohli mít v rukou další sadu pravidel.

1. Zcela nové daňové sazby

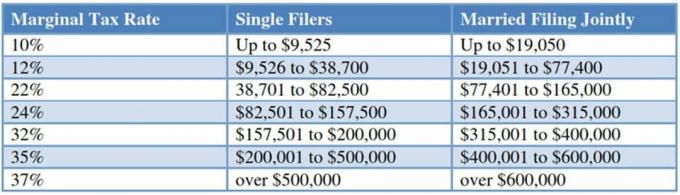

Snad nejviditelnější změnou je snížení jednotlivých daňových sazeb. Je to trochu matoucí, protože TCJA také revidoval rozsahy příjmů pro každou skupinu. Ale většina lidí, kteří dříve platili například 15procentní sazbu, nyní platí 12procentní mezní sazbu. A většina daňových poplatníků, kteří bývali v pásmu 28 procent, bude nyní platit sazbu 24 procent. Zde je graf, který vám pomůže:

2. Větší standardní odpočet

Za daňový rok 2017 byste si mohli vzít standardní odpočet ve výši 12 700 USD, pokud jste podali společné přiznání (bylo to 9 350 USD pro hlavy domácnosti a 6 350 USD pro jednotlivé podatelny). TCJA tyto částky téměř zdvojnásobil. Nyní si mohou společníci odečíst 24 000 $. Ti, kteří se přihlásí jako hlava domácnosti, si mohou ze svého zdanitelného příjmu vzít 18 000 $; jednotliví uživatelé si mohou odečíst 12 000 $.

Výsledkem je, že méně lidí bude mít motivaci rozepisovat své odpočty, což by také mělo učinit z přípravy 1040 méně omamující zážitek. Zkřížené prsty.

“Tatínkova banka” je týdenní rubrika, která se snaží odpovědět na otázky, jak hospodařit s penězi, když máte rodinu. Chcete se zeptat na vysokoškolské spořicí účty, reverzní hypotéky nebo dluhy ze studentských půjček? Pošlete dotaz na Bankofdad@Fatherly.com. Chcete poradit, jaké akcie jsou bezpečné sázky? Doporučujeme přihlášení k odběru The Motley Fool nebo mluvit s makléřem. Pokud máte nějaké skvělé nápady, ozvěte se. rádi bychom to věděli.

3. Štědřejší Daňový kredit na dítě

Součástí velkorysosti TCJA je zdvojnásobený dětský kredit ve výši 2 000 $ na dítě. Vratná částka – to, co získáte, pokud vaše kredity překročí vaši daňovou povinnost – je omezena na 1 400 USD.

A letos toho může využít mnohem více lidí. U společných archivářů se kredit začal postupně vytrácet po 110 000 $ příjmu; nyní je strop 400 000 USD pro páry připravující společný návrat (nebo 200 000 USD pro jednotlivce).

Než se začnete příliš vzrušovat, uvědomte si, že štědřejší kredit je do konce roku alespoň částečně kompenzován osobní osvobození, které umožňuje odpočet 4 050 USD na osobu pro vás, vašeho manžela a každé dítě ve vašem Domácnost. V závislosti na vašem daňovém pásmu nemusíte dostat podstatně větší úlevu.

4. Státní a místní daňový strop

Zatímco TCJA hodila na veřejnost platící daně spoustu dobrot, nebyla tak laskavá k majitelům domů v dražší části země. Od roku 2018 je odpočet státních a místních daní – včetně daní z majetku, příjmu a prodeje – omezen na 10 000 USD.

Kromě toho si můžete odečíst úroky z hypotečních zůstatků pouze do výše 750 000 USD. Lidé, kteří si vzali úvěr na bydlení před rokem 2018, jsou dědečky, takže limit neplatí.

Je daňové období a já jsem nový, prvorodič. Toto je pro mě nové území a nerad bych přišel o peníze za to, že jsem si nebyl vědom nových změn. Jaké všechny daňové odpočty a kredity musíme já a další noví rodiče vědět? — Paul O., Oklahoma City

Mít dítě je pravděpodobné nejdražší rozhodnutí které jste kdy udělali, takže rozhodně využijte ty části daňového řádu, jejichž cílem je poskytnout rodičům úlevu. Zde je to, co potřebujete vědět.

1. Daňová sleva na dítě

Pro mnoho rodičů je nejdůležitějším zlomem daňová sleva na dítě, zvláště nyní, když se její velikost zdvojnásobila. Na rozdíl od odpočtů jsou kredity snížením dolaru za dolar ve vašem daňovém účtu. Takže ne, tohle nechcete přehlédnout.

2. Kredit na péči o dítě a závislé osoby

Pokud jste někomu zaplatili, aby se o vaše dítě staral, když jste pracovali – nebo dokonce hledali práci – můžete mít také nárok na příspěvek na péči o dítě a závislou péči. Abyste se kvalifikovali, vaše dítě muselo být na konci kalendářního roku mladší 13 let. Nemyslete si však, že kredit je určen pouze pro rodiče, kteří využívají školku. Poplatky za chůvu, školné a dokonce i výdaje na letní tábory jsou způsobilé, pokud jste pracovali, když tam bylo vaše dítě.

3. Kredit za vydělané příjmy

Kredit z příjmu, neboli EIC, je další příjemnou výhodou pro rodiče, i když je k dispozici pouze těm s nízkými a středními příjmy. Pokud jste vy nebo váš manžel byli část roku bez práce nebo jste se vrátili do školy, určitě stojí za to zkontrolovat, zda máte nárok. Je to vratný kredit, takže skutečně můžete získat refundaci, i když byla vaše daňová povinnost nulová.

4. Přijetí daňového kreditu

Dokud se pohybujete pod hranicí příjmu, mohou rodiče také očekávat určitou úlevu, pokud nedávno adoptovali dítě. Pro rok 2018 umožňuje IRS rodičům získat kredit až 13 810 $ na řadu výdajů, včetně cestovních výdajů, poplatků za právní zastoupení a soudních nákladů. Vzhledem k tomu, jak drahé mohou být adopce, budete rádi, že dostanete alespoň část těchto peněz zpět v daňové době.

5. Daňové slevy na vzdělání

Nakonec se zmíním o několika kreditech, které mohou pomoci kompenzovat náklady na vysokoškolské vzdělání: American Opportunity Tax Credit a Lifetime Learning Credit. Zatímco první nabízí o něco větší výhodu, přichází také s přísnějšími požadavky na způsobilost. Oba kredity pomáhají uhradit náklady na školné, poplatky a knihy. A opravdu, kdo by s tím nemohl použít nějakou pomoc?