Ada sejumlah perubahan musim pajak ini. Wapa yang perlu saya ketahui tentang kurung pajak baru? Seperti apa bentuknya dan bagaimana pengaruhnya terhadap cara saya mengajukan pajak? — Xavier K., Burbank

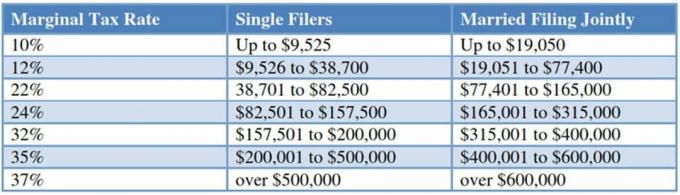

Sebelum Pemotongan Pajak dan Undang-Undang Pekerjaan (TCJA), kami memiliki tarif pajak penghasilan individu sebesar 10, 15, 25, 28, 33, 35, dan 39,6 persen, tergantung pada penghasilan Anda. Masih ada tujuh kurung berbasis pendapatan, tetapi semua kecuali dua dari tarif yang berlaku telah dikurangi.

Dimulai dengan tahun pajak 2018, kami melihat tarif marjinal berikut:

Perlu diingat bahwa penurunan suku bunga itu adil salah satu dari sejumlah perubahan kode pajak musim pengarsipan ini. Ketika Anda memperhitungkan barang lain, seperti pengurangan standar yang lebih besar dan penggandaan kredit penitipan anak, Kebijakan Pajak Center memperkirakan bahwa 80 persen orang Amerika akan memiliki beban pajak yang lebih ringan pada tahun 2018 (dibandingkan dengan hanya lima persen yang akan membayar lagi).

Itu tidak berarti Anda akan mendapatkan pengembalian dana yang lebih besar, meskipun – sesuatu yang banyak orang mulai temukan dengan cara yang sulit. Ketika TCJA disahkan, majikan mulai menahan lebih sedikit uang dari gaji Anda. Jadi dalam logika yang aneh, Anda bisa mendapatkan lebih sedikit kembali musim pajak ini.

“Bank Ayah” adalah kolom mingguan yang berusaha menjawab pertanyaan tentang bagaimana mengelola uang ketika Anda memiliki keluarga. Ingin bertanya tentang rekening tabungan kuliah, hipotek terbalik, atau hutang pinjaman mahasiswa? Kirim pertanyaan ke Bankofdad@kebapakan.com. Ingin saran tentang saham apa yang menjadi taruhan aman? Kami merekomendasikan berlangganan The Motley Fool atau berbicara dengan broker. Jika Anda mendapatkan ide bagus, angkat bicara. Kami ingin tahu.

Menurut perkiraan Kantor Akuntabilitas Pemerintah, 4,6 juta lebih sedikit pembayar pajak akan mendapatkan cek pengembalian dana tahun ini. Dan sekitar 4,6 juta orang akan berutang pada Paman Sam ketika mereka tidak melakukannya tahun lalu. pergilah.

Ini musim pajak dan saya tidak ingin meninggalkan uang di atas meja. Apa saja potongan paling penting yang perlu saya ingat saat mengajukan pengembalian? — Charles M., Chicago

Fakta bahwa lebih sedikit orang Amerika yang akan menikmati pengembalian dana tahun ini adalah alasan untuk mengumpulkan kredit sebanyak-banyaknya dan pengurangan sebisa kamu. Hal terakhir yang Anda inginkan adalah meninggalkan uang di atas meja.

Ada sejumlah kredit dan pengurangan yang terselip di dalam kode pajak labirin, tetapi berikut adalah beberapa yang paling umum – dan menguntungkan.

keringanan pajak anak

Orang tua tidak akan mau mengabaikan kredit pajak anak, terutama setelah digandakan ukurannya dengan TCJA. Sekarang, ibu dan ayah yang memenuhi syarat dapat mengklaim kredit hingga $2.000 per anak di bawah usia 17 tahun.

Tidak seperti pengurangan, yang mengurangi penghasilan kena pajak Anda, kredit adalah pengurangan dolar demi dolar dalam beban pajak Anda. Jadi, ya, itu membuat penyok besar.

Jika Anda membayar seseorang untuk mengawasi anak Anda saat Anda bekerja — dan itu termasuk semuanya dari tempat penitipan anak pusat pengasuhan anak dan kamp siang hari — Anda juga dapat menggunakan kredit penitipan anak dan tanggungan. Nilainya hingga 35 persen dari $3.000 pertama Anda dalam kualifikasi pengeluaran untuk satu anak, atau $6.000 untuk dua atau lebih anak.

Potongan pendidikan

44 juta orang Amerika yang masih membayar pinjaman mahasiswa setidaknya bisa mendapatkan bantuan dari IRS. Mereka dapat mengurangi hingga $2.500 dari bunga pinjaman tersebut dari penghasilan kena pajak mereka, selama: mereka (atau tanggungan) terdaftar setidaknya paruh waktu dalam program gelar ketika pinjaman itu dimulai. Ini juga disebut pengurangan "di atas garis", jadi Anda dapat mengklaimnya bahkan jika Anda tidak merinci saat Anda kembali.

Jika Anda baru saja kembali ke sekolah atau membayar untuk pendidikan tinggi anak, Anda juga ingin melihat Kredit Pajak Peluang Amerika atau Kredit Pembelajaran Seumur Hidup, yang keduanya membantu mengimbangi biaya kuliah dan biaya. Yang pertama memberikan keringanan pajak hingga $ 2.500 per siswa, sedangkan LLC bernilai hingga $ 2.000.

Biaya real estat

Karena pengurangan standar pasca-TCJA yang lebih besar – $24.000 untuk pelapor bersama dan $12.000 untuk pelapor tunggal – tidak akan ada banyak dari kita yang merinci pengurangan untuk tahun pajak 2018.

Tetapi ada satu kelompok yang mungkin masih merasa bermanfaat untuk merinci: pemilik rumah di pasar real estat yang lebih mahal. Jika Anda tinggal di tempat-tempat seperti San Francisco, New York atau Washington, DC, potongan pajak negara bagian dan lokal (termasuk pajak properti) dan hak Tanggungan bunga bisa sangat besar.

Kedua keringanan pajak ini tidak semurah dulu. TCJA membatasi pengurangan SALT sebesar $10.000, mulai tahun 2018. Dan sekarang Anda hanya dapat mengurangi bunga hingga $750.000 dari hutang hipotek yang digunakan untuk membeli atau meningkatkan tempat tinggal utama atau sekunder Anda (dulu satu juta). Tetapi beberapa pembayar pajak akan menambahkan ini dan potongan lainnya dan menemukan bahwa masih masuk akal untuk merinci.

Tagihan medis

IRS membuatnya sedikit lebih mudah untuk mendapatkan keringanan untuk biaya pengobatan di tahun pajak 2017 dan 2018. Anda diperbolehkan untuk mengurangi biaya yang melebihi 7,5 persen dari pendapatan kotor yang disesuaikan (AGI), yang sangat bagus jika Anda mendapati diri Anda memiliki tagihan rumah sakit atau dokter yang sangat tinggi (apakah ada jenis lain?) tahun lalu. Mulai tahun 2019, ambang batas kembali ke 10 persen dari AGI. Di sini sekali lagi, Anda harus merinci pengembalian Anda untuk mengklaim pengurangan.

Sumbangan amal

Salah satu keanehan TCJA adalah bahwa pengurangan standar yang lebih besar mengurangi banyak insentif orang untuk berkontribusi pada tujuan yang baik. Tetapi jika Anda salah satu dari sekitar 18 juta orang Amerika yang masih akan merinci musim pengarsipan ini, Anda pasti ingin mencukur sumbangan amal itu dari penghasilan kena pajak Anda. Beberapa orang memilih untuk "mengumpulkan" beberapa tahun hadiah menjadi satu tahun pajak, sehingga mereka dapat melampaui pengurangan standar.