В В новом налоговом законодательстве 2019 года есть ряд изменений, которых я действительно не понимаю. Какие из них самые важные и как они повлияют на то, как я подать мою налоговую декларацию? —Стив К., Бостон

Президент Трамп подписал Закон о сокращении налогов и занятости (TCJA) более года назад. Но теперь налогоплательщикам впервые предстоит выяснить, как новые правила повлияют на их доход. По данным Центра налоговой политики, для большинства людей в этом году чистым эффектом будет немного больше денег в кармане - около 900 долларов для типичного получателя со средним доходом.

Изменения в кодексе IRS довольно обширны, но вот некоторые из самых значительных. Имейте в виду, что большинство положений истекает после 2025 года, и тогда у нас может появиться еще один свод правил.

1. Совершенно новые налоговые ставки

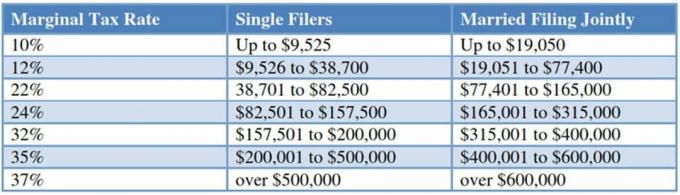

Возможно, наиболее очевидным изменением является снижение индивидуальных налоговых ставок. Это немного сбивает с толку, потому что TCJA также пересмотрел диапазоны доходов для каждой группы. Но большинство людей, которые раньше платили, например, 15-процентную ставку, теперь платят 12-процентную предельную ставку. И большинство налогоплательщиков, которые раньше находились в группе 28 процентов, теперь будут платить ставку в 24 процента. Вот таблица, которая вам в помощь:

2. Большой стандартный вычет

В 2017 налоговом году вы можете взять стандартный вычет в размере 12700 долларов США, если подали совместную декларацию (это было 9350 долларов США для глав семьи и 6350 долларов США для лиц, подающих индивидуальную декларацию). TCJA почти удвоил эти суммы. Теперь совместные заявители могут вычесть 24 000 долларов. Лица, подающие заявление в качестве главы семьи, могут получить 18 000 долларов из своего налогооблагаемого дохода; индивидуальные заявители могут получить вычет в размере 12 000 долларов.

В результате у меньшего числа людей появится стимул перечислять свои выводы, что также должно сделать подготовку 1040 менее утомительной. Скрещенные пальцы.

«Банк папы» - это еженедельная колонка, которая пытается ответить на вопросы о том, как управлять деньгами, когда у вас есть семья. Хотите спросить о сберегательных счетах колледжей, обратной ипотеке или задолженности по студенческим ссудам? Отправить вопрос в Bankofdad @Fatherly.com. Нужен совет о том, какие акции являются безопасными? Мы рекомендуем подписавшись на The Motley Fool или поговорив с брокером. Если у вас возникнут отличные идеи, высказывайтесь. Мы хотели бы знать.

3. Более щедрый Детский налоговый кредит

Часть щедрости TCJA включает в себя удвоенный детский кредит в размере 2000 долларов на ребенка. Возмещаемая сумма - то, что вы получаете, если ваши кредиты превышают ваши налоговые обязательства, - не превышает 1400 долларов США.

И в этом году гораздо больше людей могут этим воспользоваться. Для совместных заявителей кредит начал постепенно сокращаться для заявителей после получения дохода в размере 110 000 долларов; теперь предел составляет 400 000 долларов для пар, готовящих совместный возврат (или 200 000 долларов для частных лиц).

Прежде чем слишком волноваться, поймите, что более щедрый кредит, по крайней мере, частично компенсируется концом личное освобождение, которое позволяет вычесть 4050 долларов на человека для вас, вашего супруга и каждого ребенка в вашем домашнее хозяйство. В зависимости от вашей налоговой категории вы можете не получить значительно большей льготы.

4. Максимальный размер налога на уровне штата и местного самоуправления

В то время как TCJA бросил много вкусностей налогоплательщикам, он был не так добр к домовладельцам в более дорогие части страны. Начиная с 2018 года, вычет по государственным и местным налогам, включая налог на имущество, прибыль и налоги с продаж, ограничен 10 000 долларов США.

Кроме того, вы можете вычесть проценты только по остаткам по ипотеке до 750 000 долларов. Люди, взявшие жилищный заем до 2018 года, остаются в долгу, поэтому лимит не применяется.

Сейчас налоговый сезон, и я недавно стала родителем. Это новая территория для меня, и я бы не хотел терять деньги из-за того, что не знал о новых изменениях. О каких налоговых вычетах и льготах мне и другим молодым родителям нужно знать? - Пол О., Оклахома-Сити

Рождение ребенка, скорее всего, самое дорогое решение вы когда-либо зарабатывали, поэтому обязательно воспользуйтесь теми разделами налогового кодекса, которые направлены на облегчение родителям. Вот что вам нужно знать.

1. Налоговая скидка на ребенка

Для многих родителей самым важным преимуществом является налоговая льгота на детей, особенно сейчас, когда она увеличилась вдвое. В отличие от вычетов, кредиты представляют собой уменьшение вашего налогового счета в соотношении доллар к доллару. Итак, нет, вы не хотите упускать из виду это.

2. Кредит по уходу за ребенком и иждивенцем

Если вы заплатили кому-то за то, чтобы он заботился о вашем ребенке, пока вы работали - или даже искали работу, - вы также можете иметь право на получение кредита по уходу за ребенком и иждивенцем. Для участия в программе ваш ребенок должен быть младше 13 лет на конец календарного года. Однако не думайте, что это заслуга только родителей, которые посещают детский сад. Плата за услуги няни, дошкольное обучение и даже расходы на летний дневной лагерь являются приемлемыми, если вы работали, пока ваш ребенок был там.

3. Кредит заработанного дохода

Кредит на заработанный доход, или EIC, - еще одно приятное преимущество для родителей, хотя оно доступно только тем, у кого низкий или средний доход. Если вы или ваш супруг (а) не работали в течение части года или вернулись в школу, определенно стоит проверить, соответствуете ли вы требованиям. Это возвращаемый кредит, поэтому вы действительно можете получить возмещение, даже если ваши налоговые обязательства были нулевыми.

4. Налоговый кредит при усыновлении

Если ваш доход ниже установленного предела, родители также могут рассчитывать на некоторое облегчение, если они недавно усыновили ребенка. На 2018 год IRS позволяет родителям взять кредит в размере до 13810 долларов на различные расходы, включая дорожные расходы, гонорары адвокатам и судебные издержки. Учитывая, насколько дорогостоящим может быть усыновление, вы будете рады получить хотя бы часть этих денег обратно во время уплаты налогов.

5. Налоговые льготы на образование

Наконец, я упомяну пару кредитов, которые могут помочь компенсировать стоимость обучения в колледже: американский налоговый кредит за возможности и кредит на пожизненное обучение. В то время как первый предлагает немного больше преимуществ, он также требует более жестких требований. Оба кредита помогают покрыть стоимость обучения, сборов и учебников. И, действительно, кому не нужна помощь с этим?